美国联邦储备局昨晚(27日)宣布再加息0.75%,接下来9月20日的会议预计也将持续加息。

美国这波1980年代以来最激进的加息步伐,对新加坡经济和国人有何影响?

以下分五点说明:

一、贷款成本飙高

专家普遍认为,对于背负房贷的国人及贷款数额较高的公司而言,接下来的半年至一年将颇为难熬。

从今年3月以来,美联储已是第四次加息,短短几个月时间,就把原本接近0%的联邦基金利率调涨至2.25%和2.5%的区间。

在同一时间段中,本地的房贷利率也跟着水涨船高。

例如,在美联储6月加息0.75%后,星展银行两年期和三年期的固定利率房贷配套的利率就升到了2.75%的水平;华侨银行两年期配套升至2.98%;大华银行的两年期和三年期配套利率则分别提高至2.98%和3.08%。

在去年底,三年期固定利率房贷配套的利率都还处于1.15%的水平。

和新元隔夜利率(SORA)挂钩的浮动利率预料也将持续攀高。

三个月的新元隔夜利率已从今年2月初的0.2%一举攀升到昨日(27日)的1.2%,大华银行的分析师认为,这项利率有可能在2022年底前冲至2.6%。

这同时也意味着,建屋局自1999年以来就不曾变动的2.6%房贷利率对购屋者越来越有吸引力。

二、定期存款和新加坡储蓄债券的稳定回酬更高

长期以来,定期存款一直被视为低风险、低报酬的选项。

不过,在大加息环境下,过去几乎可说是“聊胜于无”的定期存款利率有望逐步调高。

今年3月开始,本地各大银行在调高贷款利率的同时,也相继给定期存款利率加码。

综合本地理财网站整理,包括星展银行、华侨银行在内的本地银行,以及在新加坡插旗的外资银行如马来亚银行、汇丰银行等,都在本月推出了利率从1.3%至2.25%不等的定期存款配套,最低存放额从500新元至5万新元不等。

再不然,如今投资市场波动较大,国人若想寻找定期存款以外的稳定标的,“借钱”给新加坡政府也不失为一个好选项。

我国政府每个月都会发行一定数量的新加坡储蓄债券(Singapore Savings Bond,简称SSB)。国人只要拥有本地三大银行(即星展银行、大华银行及华侨银行)的银行户头,就可依循相关程序申请认购新加坡储蓄债券。

新加坡储蓄债券的最低认购为500新元,并以500新元的倍数往上叠加,每个人最多只能持有20万新元的新加坡储蓄债券。

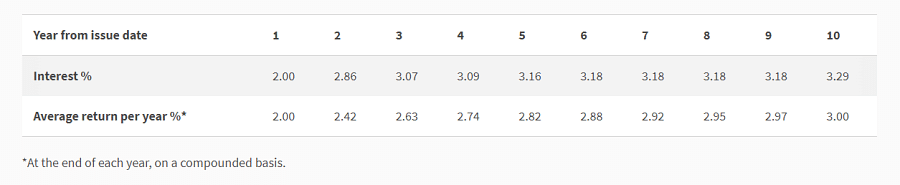

根据最新一批8月发行的新加坡储蓄债券,第一年至第十年的利率介于2%至3.29%,十年平均回报率为3%。

长期来看,新加坡储蓄债券收益率比定期存款更高。一般预料,在加息循环下,新加坡储蓄债券提供的利率应该也会越爬越高。

三、加息能否成功抑制通膨依然是未知数

目前在全球各地肆虐的高通膨属于全球性通膨。

美联储和全球各国央行相继加息,正是为了抑制不断飙高的通膨。

因此,作为全球最具份量的央行,美联储这几波加息能否达到给通膨降温的效果,也是全球通膨情况能否否极泰来的关键指标。

市场希望美国6月份的9.1%通膨率已是顶峰,并在接下来逐步回落。

简单来说,加息抑制通膨能越快奏效,新加坡人就能越早摆脱物价飙涨的苦痛。

四、加息何时到顶?

一般预料,美联储在年底前还会再加息4码(1%),达到3.25%至3.50%的水平,明年再加2码(0.5%)。

美联储主席鲍威尔在昨日(27日)的记者会上表示,不排除加息脚步会在未来某个时间点放缓。这被一些市场人士解读为相对鸽派的信号。

但《华尔街日报》和一些经济分析师警告说,不该低估美联储为对抗通膨,而把利率升到超过市场预期的决心。

这意味着,贷款成本高,储蓄收益高的日子何时到头,还是未知数。

五、新加坡经济会否因加息陷入衰退?

市场此时最担忧的是,美联储和各国央行一连串加息是否造成经济衰退?

今天(28日)公布的最新数据显示,美国第二季国内生产总值(GDP)折合年率萎缩0.9%,而且已经连续两个季度萎缩,让市场越来越担忧经济衰退即将降临。

一旦全球经济因大加息环境而迎来衰退,作为开放型经济体的新加坡也将难以独善其身。